por José Martins, da redação

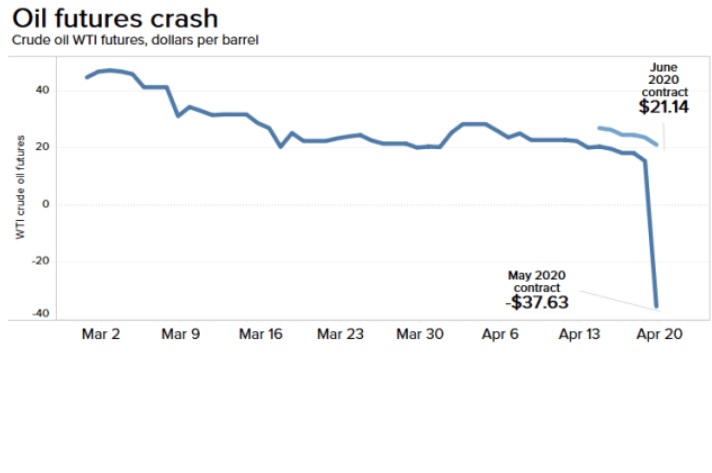

Em algum lugar, Vladmir Putin está olhando para ao mapa do Texas e sorrindo. O contrato futuro de maio do barril de petróleo WTI (West Texas Intermediate), referência nos Estados Unidos, colapsou na última segunda-feira (20), antes do seu vencimento nesta terça (21), e pela primeira vez na história fechou no terreno negativo.

Antes de segunda-feira muitos pensavam que isso era impossível. Talvez, apenas talvez, possa cair para zero, efetivamente apagando todo o valor. Mas território negativo parecia inimaginável, até porque é difícil até envolver a mente nele. Pagar alguém para levar o seu óleo? No entanto, foi exatamente o que aconteceu.

O barril caiu 289,4% na Bolsa de Mercadorias de Chicago fechando o pregão a menos US$ 37,63 o barril. Os capitalistas comprados estavam pagando para os vendidos para não precisar receber (e ter que estocar) o petróleo a que eles tinham direito. Na visão popular o petróleo está “valendo menos do que água”.

Mas a coisa não é bem assim. Pelo menos por enquanto. Na prática diária do mercado financeiro isso apenas significa que os capitalistas que possuíam estes contratos (papéis) estabelecendo entrega da mercadoria em maio próximo estão pagando em média US$ 37,63 para se livrar da obrigação de receber os barris ao fim do vencimento.

Deve-se observar que nos mercados futuros de petróleo e de outras commodities – como milho, trigo, cobre, trigo, alumínio, soja, ouro, etc. – existe uma mercadoria real envolvida, um “bem tangível”.

Assim, esta mercadoria – um barril de petróleo WTI Crude, por exemplo – deve ser efetivamente entregue na data de vencimento ao possuidor do contrato. É diferente dos mercados futuros de ações, onde não há valores de uso envolvidos, apenas valores.

Portanto, compra-se e vende-se o contrato futuro de um valor de uso real na forma de papeis que circulam pelo mercado financeiro internacional lastreado no direito de receber os barris de petróleo do contrato ao fim de determinado prazo. E este prazo é rigidamente determinado nos diferentes contratos futuros que lastreiam os papéis.

Nesse meio tempo, pode-se negociar esses papéis para realizar lucros em momentos de alta ou rolar para novos contratos com prazo maior mas as posições abertas no dia do vencimento envolvem rigidamente entregas e recebimentos físicos do produto.

Na segunda-feira, o vencimento dos contratos com entregas para maio dava-se em meio a um cenário de queda histórica na demanda mundial e catastrófico estrangulamento da capacidade de estocagem do produto.

Por que isto está a acontecer? Por causa da superprodução de capital e deflação dos preços na indústria global, que agora contamina também a indústria do petróleo.

A superprodução de capital sempre aparece também na forma de uma superprodução de mercadorias. Neste caso, como oceanos de petróleo cru navegando a esmo pelo mundo.

Os capitalistas não têm nem onde armazenar a superprodução de mercadorias. Os estoques de petróleo estão tão elevados que há cada vez menos espaços físicos ao redor do mundo para receber novas entregas. Não há lugar onde guardar tanto óleo. O sistema de armazenamento e logística do mercado petroleiro mundial está próximo de colapsar.

Colapso de estocagem e queda da demanda provocada pelo lockdown do COVID-19 são as causas imediatas para a correria dos comprados na segunda-feira. Causas imediatas, não as principais. Vejamos a coisa mais de perto.

Os problemas atuais da produção (e superprodução) mundial de petróleo não tem nada de aleatório. São determinados, repetindo, pelas mesma deflação de preços que no presente ciclo – iniciado no 2º trimestre de 2009 – atinge as demais grandes indústrias de bens duráveis e não duráveis do mercado mundial.

O ramo do petróleo cru, dentro da indústria mais ampla da produção de energia, é simplesmente a maior das grandes indústrias de bens não duráveis do mundo. Compartilha, portanto, dos mesmos fundamentos de valorização e de flutuações dos demais ramos de produção de energia e, finalmente, da totalidade das indústrias manufatureiras mundiais.

Essa relação orgânica com a totalidade do capital se verifica, por exemplo, nas flutuação dos preços do barril do petróleo no decorrer dos ciclos periódicos de superprodução global – de maneira mais precisa no encerramento das fases de expansão e abertura da crise. Como é ilustrado pelo gráfico de longo prazo abaixo.

Nesta quinta feira (23), como pode ser observado no final da curva, seta vermelha, o barril do WTI Crude, vencimento em junho 2020, fechou a US$ 17,93 na Bolsa de Mercadorias de Nova York. Recuperou-se da queda histórica do início da semana. Aquele mesmo preço que na segunda-feira (20) havia caído pela primeira vez na história para um preço negativo de menos US$ 37,63 o barril – agora se recuperou para positivo US$ 17,93.

Talvez seja este o novo normal – o “novo preço de equilíbrio”, para falar na linguagem da economia vulgar – em torno do qual oscilará nos próximos trimestres a média dos preços do barril de petróleo no comércio internacional.

Mas isso não será uma coisa sem consequências. Aqui está o grande problema. Se este novo patamar de preços se confirmar as consequências sobre a indústria mundial do petróleo serão devastadoras.

Pelo menos metade dos países produtores de petróleo no mundo seriam varridos do mercado. Falência econômica de países em todas áreas geoeconômicas mundiais – em particular na África e América Latina. A geopolítica se aceleraria imediatamente para territórios nunca dantes navegados depois da 2ª Grande Guerra (1945).

Para se entender melhor este cenário catastrófico é interessante observar a evolução do preço do petróleo-cru no decorrer de inúmeros ciclos econômicos de expansão e crise ocorridos nos últimos quarenta anos registrados na curva acima.

Os movimentos na curva indicam forte aderência às flutuações destes preços com os picos e vales dos ciclos econômicos globais do pós-guerra. Evidenciam também clara tendência à elevação histórica dos preços do petróleo à medida que crescia sua produção. Esta última sendo sempre determinada pela produção (e superprodução) do capital global.

Esta relação entre preços dos barris e períodos de superprodução global se manifesta com mais clareza no decorrer dos anos 1970 e 1980, com as duas sucessivas e famosas “crises do petróleo” – e se intensifica depois da crise periódica global de 1981/1982.

Esta evolução histórica é o próprio retrato do mais recente processo de globalização da totalidade do capital. Um processo que se gesta embrionariamente nos anos 1970 e arrebenta livremente á partir dos anos 1980. Como reação de defesa, de contra tendência à forte queda da taxa geral de lucro que disparou o gatilho do violento choque cíclico de 1980/82. Embora parcial, talvez ele tenha sido o mais transformador choque de superprodução do regime capitalista no pós-guerra.

No ritmo da marcha batida da nova grande cruzada da globalização do capital aprofundada com força redobrada no início dos anos 1980 o incrível fenômeno da explosão dos preços do petróleo se realiza em toda sua plenitude apenas nos anos 2000, como se pode conferir também no gráfico acima.

Um breve parêntese. Essa explosão dos preços mundiais do petróleo cru permitiram e foram acompanhadas por um fato muito importante ocorrido exatamente nos últimos vinte anos: Estados Unidos e Rússia irrompem no mercado como os dois novos e gigantescos produtores de petróleo e gás no mundo. Arrebentando tudo que viam pela frente, incluindo a outrora poderosa OPEP dos idos 1970 e 1980. Veja no gráfico abaixo esta gloriosa cruzada dos EUA.

Em janeiro de 2002, os EUA produziam pouco mais de 5 milhões de barris de petróleo cru por dia. Dezoito anos depois produziam 2,6 vezes mais. Veja o destaque no gráfico: em 28 de fevereiro último, os EUA produziram o recorde histórico de pouco mais de 13 milhões de barris por dia. Isto corresponde a 20% da produção mundial.

Nos anos 2000, os EUA passaram a ser o maior produtor mundial de petróleo cru. Se for incluído aí a produção de gás, sua participação na produção mundial sobe muito mais. Mas aqui estamos centrados apenas no ramo de petróleo cru.

A Rússia aparece em segundo lugar no ranking mundial, com 10,8 milhões barris diários. Também é grande produtora de gás. Note-se que a poderosa Europa ocidental depende do fornecimento russo de gás. Alemanha, principalmente. Esse importante fator geopolítico também fica para ser tratado em outra data.

Finalmente, aparece a antiga líder Arábia Saudita em terceiro lugar com 9,73 milhões de barris. EUA, Rússia e Arábia Saudita somam mais de 40% da produção mundial do petróleo cru. Esta inaudita explosão da produção mundial de petróleo orientará seus preços de maneira muito mais contundente nos dois mais recentes ciclos econômicos.

Voltando para o gráfico de preços da Bolsa Mercantil de Nova York acima, observa-se que em abril de 2008 a produção mundial de petróleo cru atingiu seu pico de preço máximo em toda a história: US$ 140/barril. Foi o primeiro canto do cisne para tão ousada e exuberante superprodução de mercadorias e de preços.

A punição não demorou mais do que seis meses. Se o mês de abril de 2008 foi o pico, outubro daquele mesmo ano foi o vale da crise para o petróleo e, claro, para as demais indústrias de um sistema capitalista mais globalizado do que nunca.

Com a explosão da última crise cíclica de 2008/2009 os preços do WTI Crude desabam em queda livre e beijam a lona em outubro de 2008 cotado a US$ 44,6 o barril.

Porém, a partir de 2009 nova expansão cíclica e novo pico no atual ciclo. Desta vez um pouco mais modesto: US$ 105,37 em abril de 2014. Como se registra no gráfico, este último pico não seria nunca mais alcançado. Já se sentia, naquela data, o peso descomunal da atual superprodução . Agora muito mais letal que no ciclo anterior, com a entrada de EUA e Rússia arrebentando em definitivo a estrutura anterior do mercado.

O pico de 2014 foi o segundo e definitivo canto do cisne para o mercado internacional de petróleo, que agora se materializa no desabamento catastrófico do preço de mercado nestes primeiros meses de 2020. Nesta quinta-feira (23) tinha caído para o nível de janeiro de 1986, o nível mais baixo dos últimos vinte anos.

Empresas e países serão duramente atingidos pela catástrofe que se inicia no mercado mundial de petróleo. Começando pelo novo e maior produtor mundial. As empresas petrolíferas dos Estados Unidos foram as mais atingidas pela derrocada dos preços no ciclo atual. Em Washington, sentia-se nesta semana o cheiro de imediato colapso financeiro da indústria.

O maior problema é o gigantesco endividamento destas empresas. O ramo de petróleo e gás dos EUA tem cerca de US $ 86 bilhões em dívidas. Quase o passivo da divida externa argentina que o governo daquele país quer renegociar com seus credores internacionais. Sem chance.

A situação financeira das petroleiras estadunidenses é pior que a da Argentina. Aproximadamente 60% do montante das suas dívidas vencem nos próximos dois anos. Quase toda essa dívida é classificada como “lixo” ou pouco acima disso, pela agência classificadora de risco Moody’s.

À medida que os preços do petróleo caem os mercados de crédito diminuem. Muitas empresas já não conseguem refinanciar suas dívidas ou estender os vencimentos. Nos momentos de crise, os capitalistas não procuram mais captar novos empréstimos nos bancos para acelerar seus negócios mas simplesmente para pagar os títulos de dívidas antigas que estão vencendo no dia a dia.

Para os bancos, entretanto, não faz mais sentido conceder crédito a um negócio com fluxo de caixa e lucros extremamente negativos. Alguns capitalistas ainda têm gordura. Poderão aguentar, esperando uma virada do mercado. Mas se esta virada não chegar será brutal. Alguns já estão em debandada. Falindo e fechando as fábricas. Os que permanecem reagem rápida e fortemente cortando custos e produção.

O problema econômico torna-se imediatamente social. Todos pareciam concordar nesta semana que os trabalhadores destas indústrias sofrerão um golpe muito forte no curto prazo. Pesquisas mostram que as empresas de petróleo e gás de capital aberto nos EUA empregam diretamente cerca de setecentos mil trabalhadores assalariados. Isso não inclui outros milhões que vendem sua força de trabalho para empresas que se relacionam direta ou indiretamente com esta indústria.

Nesta semana, o presidente dos EUA, Donald Trump pediu publicamente a seus secretários que o governo crie um plano de injeção de dinheiro público na indústria petrolífera do país para sobreviver ao recente choque deflacionário nos preços do petróleo. Companhias de petróleo e gás do maior produtor mundial lutam para evitar a falência pura e simples.

O Estado age para salvar a vida dos capitalistas com oceanos de dinheiro e crédito público. “Jamais decepcionaremos a grande indústria de petróleo e gás dos EUA. Instruí o secretário de Energia e o secretário do Tesouro a formularem um plano que disponibilizará fundos para que estas empresas e empregos muito importantes fiquem protegidos em um futuro distante!”, publicou Trump em seu Twiter, nesta terça-feira.

E o resto dos países produtores mundiais de petróleo? Depende. Da mesma maneira que o maior produtor do mundo, mesmo os menores produtores dependem dramaticamente da evolução dos preços de mercado do barril. E essa dependência nunca foi tão incerta, traiçoeira. Todos procuram saber para onde vão os preços nos próximos doze meses. Esta é a grande pergunta a ser respondida. Isso não é tarefa para amadores.

Acontece que na economia capitalista não existe só um tipo de preço. Além dos preços de mercado – o único com o qual trabalha a economia política vulgar (neoclássica e keynesiana, sem esquecer o marxismo bastardo) – existem também os preços de produção. E estes são determinantes na dinâmica econômica. Só quem conhece bem a lei do valor trabalho sabe do que se trata o preço de produção. Smith e Ricardo conheciam muito bem e os chamavam de preços naturais.

Acontece que o preço de produção do petróleo, ao contrário do seu preço de mercado, depende menos das condições de demanda do produto e outros infinitos fatores exógenos ou aleatórios como o COVID 19, a OPEP, etc. e muito mais do custo de produção e da taxa média de lucro do ramo embutidos em cada grama de petróleo produzido.

É, portanto, em torno do preços de produção da indústria petrolífera mundial que vão oscilar nos próximos meses, para baixo ou para cima, os preços de mercado do produto fixados nos contratos futuros e bolsas de mercadorias em todo o mundo.

Nota: o Bureau of Labor Statistics (BLS) dos EUA publica mensalmente o importante relatório Production Prices Index. Além do mais popular Consumer Prices Index. São muito instrutivos para quem deseja acompanhar a evolução dos ciclos econômicos e diversos mercados.

Portanto, nas condições atuais de bruscas variações dos preços do petróleo são as consequências da brutal deflação dos preços de produção da economia mundial – que alguns chamam de “japonização” dos preços mundiais – que se manifestam, na ponta do processo, de maneira extremamente severas para aquelas empresas instaladas no Texas e outros locais dos EUA.

Isto não acontece apenas porque a demanda mundial pelo produto (valor de uso) está muito baixa, mas, por problemas na formação dos preços de produção. Concretamente falando, a falência das empresas petrolíferas estadunidenses ocorre porque que o óleo de xisto estadunidense é mais difícil de extrair do solo e, portanto, tem um custo de produção por barril acima da média mundial do ramo. Em termos populares, “é mais caro de produzir”.

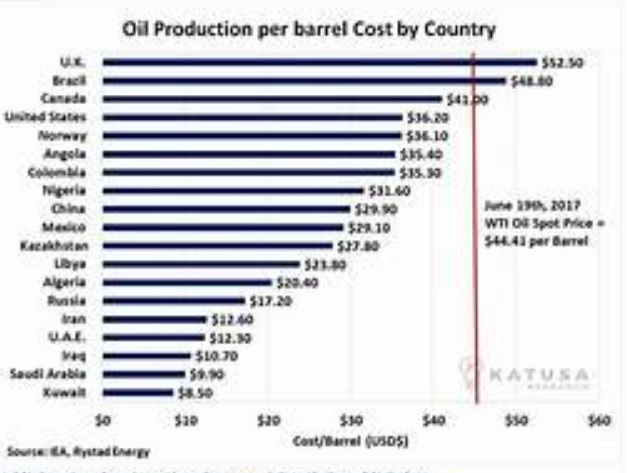

No quadro acima, construído há menos de três anos atrás, o custo médio mundial para se produzir um barril de petróleo era de US 44, 43. Só Brasil e Inglaterra produziam acima deste custo médio.

Supondo que este nível permanecesse constante, esses dois produtores estariam, ceteris paribus, naquele momento, produzindo com prejuízo se o preço de mercado internacional do petróleo caísse abaixo de US 40. Neste caso, Brasil e Inglaterra estariam virtualmente expulsos do mercado. Falência das suas empresas petrolíferas.

Nota bene No caso do Brasil, segundo informações da própria Petrobrás, em outubro de 2019, o início da exploração de poços nas águas profundas do pré-sal teria reduzido drasticamente este custo para algo em torno de US$ 6. Esta declaração é, no mínimo duvidosa. A conferir. Mas, se for verídico, muda radicalmente a política imperialista no Brasil. Talvez já esteja acontecendo com as crescentes turbulências políticas dos últimos dez anos no país. Mais um assunto a ser tratado separadamente.

Entretanto, em 2017 o preço de mercado estava acima dos fatídicos US$ 40 do custo por barril. Naquele ano, o preço de mercado WTI Crude girou em torno de US$ 60. Todos os países estavam assim com custo de produção por barril abaixo deste preço médio e habilitados a continuar operando no mercado. A mesma coisa em 2018, quando os preços de mercado se elevaram para uma média aproximada de US$ 75.

Desafortunadamente, em 2019 ventos contrários apareceram no horizonte. Em outubro do ano passado, menos de seis meses atrás, o preço alcançou o pico do ano: RS$ 61. Foi o último sopro. A partir daí começou a faltar ar. Como se pode acompanhar na curva dos preços acima iniciou-se a abrupta e incontrolável queda atual – até culminar, nesta semana, no novo “preço de equilíbrio” de US$17.

Mas qual é o nível de preços de mercado da indústria petroleira mundial que deverá se estabelecer nos próximos meses e anos? Certamente, devido às turbulências e volatilidades atuais dos preços, ninguém no mercado tem condições de responder de pronto a esta pergunta Nem mesmo os especialistas em mercados de energia.

As ondas estão altas e muito mexidas até para um experiente surfista. Mas pode-se afirmar algumas coisas importantes com certa segurança. Uma é que a profunda deflação atual dos preços do petróleo deve-se a um movimento de convergência dos seus preços de mercado aos preços de produção reguladores do ramo. Isto ocorre para todas as principais indústrias em todo final de períodos de expansão, final de ciclo e aproximação de crise, parcial ou geral, tanto faz. Evidentemente, nas crises gerais o fenômeno é mais visível a olho nu.

No decorrer do ciclo os preços de produção caem antecipadamente aos preços de mercado porque obedecem a uma precisa tendência de queda da taxa geral de lucro na totalidade da economia e da taxa média de lucro dos diferentes ramos industriais.

Por seu lado, os preços de mercado evoluem defasadamente no período de expansão para só desabarem com a aproximação do período de crise. Desabam em direção aos preços de produção, atraídos pelo peso de gravidade dos preços de produção.

Este alinhamento dos preços de mercado aos preço de produção dos diferentes ramos e indústrias acontece de maneira brusca e assustadora, particularmente nas crises gerais ou catastróficas. Como parece ser a que se abre atualmente no sistema global. E como é verificado nesta semana no mercado de petróleo cru.

Nas condições particulares de encerramento do atual período de expansão e superprodução do capital nos últimos dez anos todas as ações de administração política dos preços de mercado – como atuação da OPEP, políticas econômicas, incentivos oficiais, imposições geopolíticas, etc. – tornam-se inoperantes frente à brusca queda da taxa geral de lucro da economia global e da taxa média individual de cada país, indústria, ramo ou empresa.

Todas estas considerações longamente expostas acima talvez possam contribuir para responder com certa seriedade à pergunta que angustia tanto Wall Street e outras importantes praças financeiras do Deus capital: como vão evoluir os preços de mercado do petróleo nos próximos doze meses?

Data vênia, a resposta à enigmática pergunta pode ser encaminhada na forma de dois compactos cenários.

Cenário Putin – nos próximos doze meses os preços de mercado internacionais do petróleo permanecerão deprimidos na faixa de US$ 20 a US$ 25. Ou abaixo disso.

Neste caso, escapariam da falência e continuariam operando no mercado apenas aqueles países listados abaixo do Cazaquistão (custo de produção de US$23) no quadro Oil Production per Barrel Cost by Country acima.

Salientando-se os tradicionais países do Golfo Pérsico, Arábia Saudita puxando a fila, com custo de produção abaixo de US$ 10. Esta faixa de custo de produção por barril no Golfo estabelece, de forma grosseira, o preço de produção regulador de mercado da indústria mundial de petróleo cru.

Observação importante: neste cenário 1 a Rússia (US$17) e o Irã (US$12) também escapariam da degola. Essa é a principal razão pela qual, em algum lugar, Vladmir Putin está olhando para ao mapa do Texas e sorrindo

Existiria cenário geopolítico mundial mais explosivo? Washington voltou a movimentar sua máquina de guerra nesta semana no Golfo Pérsico e no Mar do Sul da China. No primeiro ameaçando novamente os navios do Irã; no segundo aumentando provocações muito perigosas contra os navios da China. Outro assunto na pauta.

Cenário Trump – Com o relaxamento do COVID 19 e uma política agressiva de cortes da produção pela OPEP, Rússia, EUA, etc., os preços internacionais do petróleo poderiam voltar pelo menos para aquelas média de US$ 60 de seis meses atrás.

Neste caso, todo mundo se salvaria – principalmente aquelas empresas do Texas, Oklahoma, Dakota do Norte e adjacências, que neste momento não podem passar nem na calçada dos seus bancos credores.

Como pano de fundo deste cenário 2 também não haveria a primeira crise geral e catastrófica do pós-guerra. Apenas uma recessão um pouquinho mais severa que a de 2008/2009, nada mais.

Passado o COVID19 tudo voltaria ao normal. A economia voltará a crescer depois do vendaval. Este é o cenário mais provável para 90% dos homens do mercado e para 100% dos telespectadores da Globo News e dos leitores da Folha de São Paulo.

Poderiam ser pensados outros cenários para a faixa intermediária entre US$ 25 do 1º cenário e US$ 60 do 2º cenário. Nossos leitores podem arriscar à vontade.

Data vênia, mais uma vez, isto seria um exercício totalmente inútil. Pelo menos para as preocupações atuais (e reais) dos capitalistas e homens do mercado que não sabem qual o destino que os aguarda nos próximos 12 meses.

Não estão para brincadeiras. Afinal, para os preocupadíssimos capitalistas e seus governos nacionais o que se trata é a recuperação dos seus lucros, dos seus investimentos, da conservação da sua sagrada propriedade privada, de um novo período de expansão global – ou, necessariamente, a urgência da preparação para a guerra.