Uma inesperada mensagem de Deus, no final de 20016, reanimou o mercado mundial. A vitória de Trump e a confiança que seu novo e desengonçado “New Deal” pudesse ser rapidamente operacionalizado fizeram as ações e outros papeis subirem velozmente. Enquanto isso, as ameaças reais ao sistema não pararam de aumentar.

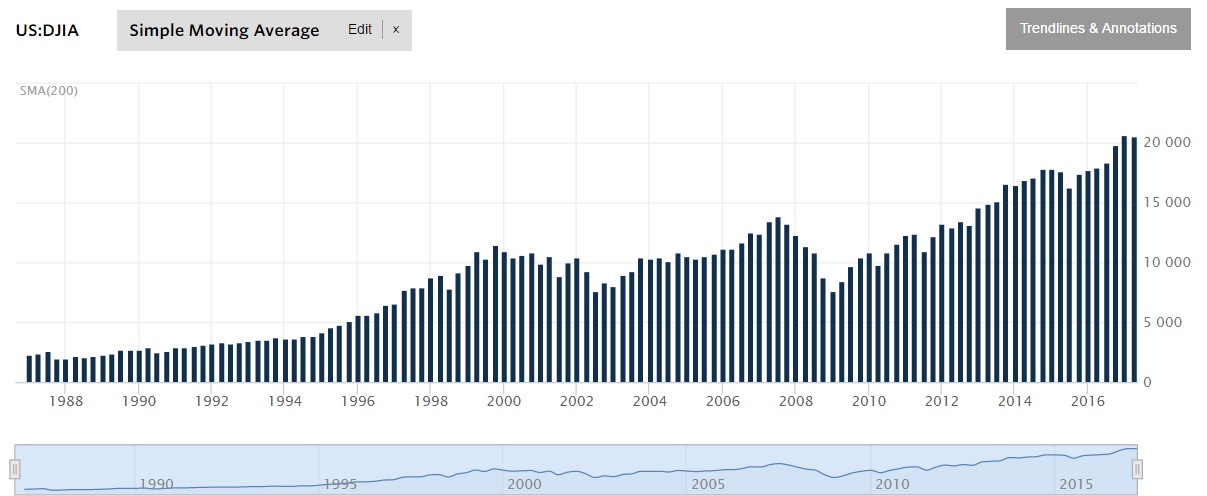

Observamos em post anterior (“Premeditando o crash”) publicado em nosso site Crítica da Economia que a única coisa que se pode afirmar com segurança sobre a explosão do atual período de expansão cíclica é que ela se iniciará com uma forte queda das ações da Bolsa de Valores de Nova York. A economia mundial virará de ponta cabeça. Vejamos, então, como tem se comportado os preços das ações listadas no Down Jones Industrial Average (DJIA), o principal índice daquela bolsa de valores. Como foi a trajetória do DJIA nos três últimos ciclos econômicos.

O regime capitalista de produção encerrou o segundo milênio da era cristã com pompa e circunstância. No dia 1º/Outubro/1999, como se pode verificar no gráfico acima, o DJIA registrava o índice histórico recorde de 11.497 pontos. Além do encerramento do milênio, o recorde de valorização do capital comemorava também o auge de um longo período de oito anos de expansão contínua da produção e da acumulação mundial. O mais longo desde 1945.

Mas os seguintes três primeiros anos do terceiro milênio foram de surpreendente mau agouro para o capital e seus capitalistas. Novo e potente período de crise derrubou o DJIA para o ponto mais baixo: 7.591 pontos, em 01/Julho/2002. Entre o pico de outubro/1999 e o buraco de julho/2002, uma senhora desvalorização de 34%. Mais de um terço do capital estava sendo potencialmente pulverizado.

A pulverização total, como ocorrido na grande depressão de 1929/30, permanecia apenas como ameaça. Como uma espada de Dâmocles sobre a cabeça dos capitalistas de todo o mundo. Pelo menos enquanto o Estado capitalista fosse capaz de estancar a crise geral em sua forma de erupção parcial. A pulverização da totalidade do capital não se realizou porque a crise parcial de 2000/2002 não se transformou em crise geral (catastrófica) e o regime pode iniciar um novo período de expansão e superprodução – 2002 a 2008. Já tratamos exaustivamente, no próprio dia-a-dia dos acontecimentos, das razões destas superações nem um pouco automáticas e muito menos devidas às politicas fiscais e monetárias dos governos. A boa teoria existe para isso.

Em determinado dia deste novo período de expansão – exatamente em 1º julho 2007 – o DJIA alcança novo pico periódico de 13.895 pontos. Uma recuperação de 83% sobre o buraco de 2002 e incremento de 21% sobre o pico do ciclo anterior (outubro 1999). Daí para frente, os infortúnios da virtude volta a assombrar os capitalistas: forte e abrupta queda do DJIA, sob o peso de gravidade de novo choque periódico de superprodução.

Nunca é demais repetir: o limite do capital é ele mesmo A explosão do banco Lehman Brothers, em 14/setembro/2008 foi a marca histórica da maior crise periódica do capital desde a 2ª Guerra Mundial. E o DJIA mergulha mais fundo que no choque anterior. Em janeiro de 2009 estava cravando 7.608 pontos. Desvalorização de 55% sobre o pico de julho/2007.

Nos primeiros meses de 2009, mais da metade do estoque de ações era ameaçada de pulverização. Bem mais que o terço das ações de 2002, que anotamos acima. Como escrevemos em nossos boletins naqueles meses e semanas cruciais, se a crise (ainda parcial) não fosse debelada pelo governo até o final de 2009, ela se tornaria geral. De maneira mais do que clara a totalidade do capital estava novamente ameaçada de extinção nas labaredas de uma nova crise catastrófica.

Infelizmente, não foi o que ocorreu. Com muito mais dificuldade e muito mais desesperada ousadia monetária e fiscal do que em ciclos anteriores, os economistas do governo dos EUA e do Federal Reserve – em particular seu presidente, Ben Bernanke – fizeram a política anticíclica necessária. Deram o fôlego do crédito e o tempo necessário para que a classe capitalista restaurasse na porrada sobre a classe trabalhadora os fatores endógenos determinantes da acumulação – taxa de mais-valia, salário relativo, produtividade, taxa geral de lucro, preço de produção, etc. A real possibilidade de uma grande depressão não passou de uma “grande recessão”.

E la nave va! No atual período de expansão – iniciado na virada do 2º para o 3º trimestre de 2009 e que perdura até este 2º trimestre de 2017 – o DJIA alcança nível inacreditável de valorização. O pico, até agora, foi registrado no último 1º de março de 2017, alcançando 21.115 pontos. Recuperação sideral de 177% sobre o buraco de 2009, mais que o dobro do que a recuperação do ciclo anterior. E incremento de 52% sobre o pico do ciclo anterior (julho 2007). Também mais do que o dobro que o pico a pico do ciclo 2002/2007, que anotamos acima.

Entretanto, desde meados de 2014, essa inaudita valorização se apresentava relativamente estagnada, refletindo o entorpecimento da base material da produção industrial, até que uma inesperada mensagem de Deus reanimou o mercado. As promessas do novo governo Donald Trump de favorecimento aos capitalistas e rentistas em geral aumentaram seu otimismo e a confiança de que a crise latente poderia ser mandada para bem longe.

O generoso socorro de pai para filho era para nenhum economista keynesiano ou neomarxista da regulação estatal botar defeito: incentivos fiscais, protecionismo do mercado interno, amplo programa de obras públicas, infraestrutura, aumento da produção de armamentos, desregulamentações do sistema bancário, ampliação do crédito às grandes empresas, redução de impostos dos capitalistas e rentistas em geral, corte de despesas do sistema de saúde e de outros programas sociais – além de outras medidas de indecentes incentivos aos lucros das empresas, como desregulamentação de todos os programas de proteção ao meio ambiente, clima, etc. E last, but not least [por último, mas não menos importante] promessa de mais guerras, muitas guerras.

Tudo isso soou aos ouvidos dos capitalistas como o som de máquina registradora de entrada de dinheiro. E sem perguntar se é verdade que existe almoço grátis na economia capitalista, voltaram com tudo para as compras. De ações e outros ativos financeiros a serem diretamente valorizados pela imaginada recuperação cíclica da base produtiva real de mais-valia e lucros reais. E o DJIA voltou a alçar voos para insondáveis altitudes. Veja o gráfico dos últimos doze meses.

Até novembro de 2016, o DJIA oscilava em média na faixa dos 17.000 a 18.000 pontos. Em 4 de novembro/2016 marcava 17.888 pontos. A partir daí, assegurada a vitória de Trump e a confiança que seu novo e desengonçado “New Deal” pudesse ser rapidamente implementado, as ações voltaram a subir velozmente. Com destaque para as ações do apodrecido sistema bancário norte-americano. Em 1º de março último, o DJIA já tinha alcançado, como pode ser verificado no gráfico, aquele recorde do ciclo de 21.115 pontos, que mencionamos acima. Em quatro meses, tinha subido 18% !

Mas, todo mundo sabe, quando a esmola é muito grande… A partir de março– e principalmente depois que o novo governo abandonou o seu mais acalentado projeto de substituir o Obamacare (sistema público de saúde) por não ter conseguido votos suficientes para passá-lo no Parlamento, de maioria republicana, seu partido – os capitalistas começaram a avaliar se o voluntarista presidente é realmente capaz de governar uma economia próxima de fulminante ataque de nervos e de passar rapidamente, como exige a situação, todas aquelas reformas e promessas de campanha eleitoral. A maior parte deles já chegou à realista conclusão de que nada será tão fácil como eles imaginavam até o mês passado. Desde então, o DJIA reiniciou lenta mas persistente queda para seu patamar depressivo de cinco meses atrás.

Comparado com o ocorrido em ciclos anteriores, o atual nível de supervalorização do DJIA – e, de maneira quase automática, de todos os papeis do mercado de capitais em todo o mundo – tornou-se uma armadilha armada pelo capital e seus proprietários contra eles mesmos. Como verificamos nas relações entre picos e buracos na dinâmica de superação das crises parciais dos sucessivos ciclos econômicos, isto tem um preço muito alto para os capitalistas. O problema político da economia é o seguinte: a cada ciclo econômico – que duram de sete a dez anos – o esforço e o custo macroeconômico para prorrogar a inevitável eclosão da crise geral e derrocada do sistema é altamente corrosivo para a administração da dívida pública e, consequentemente, para a própria sobrevivência do sistema financeiro e de crédito privado.

Resumindo ao máximo: a elevação exponencial da massa de valores privados ameaçados de pulverização a cada período de crise (“como uma espada de Dâmocles sobre a cabeça dos capitalistas”) enfraquece progressivamente e sem possibilidade de restauração a capacidade fiscal de promover incentivos aos capitalistas privados ameaçados de falência. Essa esclerose múltipla da política econômica se estende simultaneamente à esterilização da capacidade dos bancos centrais de utilizar seus tradicionais e novos instrumentos de política monetária anticíclica.

Essa realidade de crescente impotência macroeconômica dos governos é muita clara no explosivo nível da atual dívida pública dos EUA, situação criada depois do choque 2008/2009. Do mesmo modo, a incapacidade do Federal Reserve recuperar a capacidade de sua congelada taxa básica de juros, elevar os preços e afastar a economia reguladora do mercado mundial da deflação e correspondente armadilha da liquidez.

O sistema bancário dos EUA será o primeiro a convulsionar e tentar sair da asfixiante abstinência de lucros desta armadilha da circulação do capital. O sistema bancário europeu e o chinês já apresentam sinais mais preocupantes desta morbidez sistêmica do que o dos EUA. Mas neste último – que, com as promessas de Trump de eliminação das rígidas regulamentações ainda pode sonhar por algum tempo com a possibilidade de recuperação de gerar lucro – os sinais de turbulências também se avolumam nos últimos meses e semanas. Começando pelos gigantes Wells Fargo e Goldman Sachs. Mas esse é um problema que merece um ou mais futuros boletins para sua cuidadosa análise.