por José Martins, da redação.

O mundo afoga em oceanos de moeda e de crédito público. Dimensão inédita nos últimos 75 anos do pós-guerra. É o que ainda mantém em movimento a atividade industrial em crise periódica desde o último trimestre desde 2019. Mas a precariedade da situação é cada vez mais elevada. A estabilidade dos preços e das moedas fica cada vez mais vulnerável a um potente choque cíclico.

A Crítica existe exatamente para investigar o inevitável e estratégico momento da luta de classes em que esta difusa precariedade das políticas anticíclicas (ou de regulação, de estabilização, etc.) pode se metamorfosear em abrupta e incontrolável ruptura do sólido sistema capitalista de produção. Procura obsessiva pelos pontos de fratura do sistema.

O que se pode afirmar de início e com certa segurança é que a atual ousadia dos capitalistas, governos nacionais e respectivos bancos centrais de aumentar desmesuradamente seus gastos e seus balanços para salvar empresas falidas de uma fulminante derrocada cíclica tem seu preço. E prazo de validade. Não dá para ficar enrolando eternamente.

O peso da gastança e da liquidez planetária do mercado já pressiona a vida dos governos e seus bancos centrais. Enquanto a economia real, aquela onde se produz valor e mais-valia, não ata nem desata – patinando no mesmo nível de 2019 – um efeito colateral deste processo altamente desestabilizador do mercado e da governabilidade burguesa explode em todas as principais economias do mundo.

A chamada inflação, a mais política e mais popular forma de aparição pública dos limites da política macroeconômica, desnuda a economia do capital. Tudo aumenta de preço, desde alimentos a carros, computadores, vestuário, calçados, remédios, transporte urbano, aluguéis, etc. E se generaliza por todo o mundo.

A vulnerabilidade aumenta. Acontece que este perigoso descontrole do sistema circulatório capitalista parte do seu núcleo central. Exatamente daquela economia cuja moeda (o US$) cumpre sua função nacional e, ao mesmo tempo, a nobre função de monopolizar a moeda padrão de reserva internacional.

O US$ é o “ouro” do mercado internacional. É a moeda universal que regula a totalidade dos preços de produção e de mercado do sistema. Por isso ele não pode apresentar grande arritmia circulatória. Pelo menos por um tempo muito prolongado. E a pressão arterial está muito elevada nos últimos trimestres de 2021. Precisa ser urgentemente aliviada. O sistema monetário e comercial mundial não pode continuar com os crescentes “gargalos” atuais.

O presidente do Federal Reserve Bank (Fed, banco central dos EUA), Jerome Powell, parece que já jogou a toalha. Deixou de defender a tese de que a inflação seria “transitória”. E se comprometeu nesta semana a “usar nossas ferramentas” para ajudar nos empregos e na batalha contra os crescentes preços ao consumidor.

É sua primeira declaração pública depois que o presidente Joe Biden o escolheu para liderar o Fed por mais quatro anos e elevou a governadora Lael Brainard à vice-presidência. Esta última está preocupada com as estranhas condições sociais e precariedade do emprego nos EUA. Era o nome dos “progressistas” do Partido Democrata para substituir Powel.

Acontece que Powel também se preocupa com o dilaceramento do tecido social na maior potência econômica e militar do planeta. Foi bem mais sociólogo do que economista no seu primeiro mandato com Trump e mais agora, com Biden. Ninguém é bobo na sede do império. O problema é quando as coisas materiais fogem do controle político.

Luis de Guindos, vice-presidente do Banco Central Europeu (BCE), também alerta que os fatores que alimentam a inflação estão começando a ser mais estruturais e afetando simultaneamente o crescimento econômico.

Embora gargalos no fornecimento e custos mais altos de energia sejam transitórios por natureza, a inflação não diminuiu tanto quanto o BCE projetou, disse Guindos nesta terça-feira (23) em um discurso em Madri. A situação também está gerando grande incerteza nas previsões econômicas, disse ele.

Os bancos em Wall Street também projetaram que a inflação média na América Latina encerrará o ano acima de 10%, com a perspectiva de continuar se elevando ainda mais em 2022.

As mazelas da economia capitalista ficam mais transparentes ao distinto público quando explode forte processo inflacionário. A maldita carestia. Qual cidadão não sente imediatamente seus efeitos? Pega pesado primeiro os trabalhadores. Na carne, nas suas condições de reprodução física individual e de suas famílias. Aumenta a incerteza e diminui confiança no futuro. Tensões sociais aumentam.

De todo modo, não são os impactos da inflação sobre a vida dos trabalhadores o que mais preocupa tanto Mr. Jerome Powel quanto a senhora Lael Brainard – e demais economistas do capital, off course. O problema é que a inflação fragiliza também a reprodução do capital.

A inesperada e elevadíssima elevação atual dos preços – tanto os preços de produção, coisa mais sofisticada, quanto os de mercado – assombra os dirigentes dos principais bancos centrais do planeta. E as pesquisas continuam sinalizando queda de confiança dos consumidores.

Na real, o fantasma atual da hiperinflação desmente as ilusões de recuperação sustentável da produção e dos lucros reais. Este é o problema de fundo da situação. É aqui que a coruja faz o ninho. Exatamente no laboratório secreto da produção de mercadoria-capital. Bem longe dos Bitcoin, Dogcoin e outras sandices.

Quer dizer, sem uma imediata recuperação da taxa geral de lucro no núcleo regulador do sistema, sem uma taxa adequada à acumulação do capital real, nesta virada do ano, pode voar moeda para todo lado. Os papéis em Wall Street podem ser pulverizados pela lei da gravidade, quer dizer, do valor trabalho.

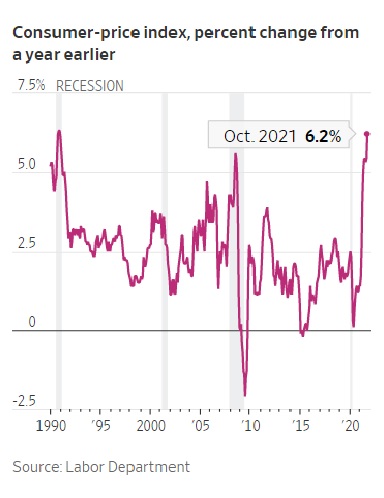

É neste clima de ninguém saber muito bem o que está acontecendo na real que o Departamento de Estatística do Trabalho (BLS), dos Estados Unidos, informa que o índice de preços ao consumidor – que grosso modo se aproxima do preço de mercado de Marx – aumentou 6,2% em outubro em relação ao ano anterior. Esse foi o ritmo mais rápido em 12 meses desde 1990 e o quinto mês consecutivo de inflação acima de 5%.

O núcleo do índice de preços – que exclui a elevada volatilidade de alimentos e energia – subiu 4,6% em outubro em relação ao ano anterior. Maior do que o aumento de 4% de setembro e o maior também desde 1990. Isso é inaceitável para o funcionamento da circulação e reprodução do capital global.

Não é muito exagerado afirmar que o atual descontrole dos preços em todo o mundo reforça a possibilidade (só a possibilidade) de uma derrocada econômica inédita no período pós-guerra é muito maior agora, nesta virada de ano, do que seis meses atrás.

Acontece que esse não é um descontrole de preços e de custos de produção qualquer. Ele atinge diretamente as economias dominantes do sistema. Sem anteparos, sem barreiras de incêndio. Não se trata, portanto, de impactos apenas naquelas economias bananeiras dominadas da periferia, sem moeda conversível, etc.

Nem mesmo naquelas dominadas de grandes volumes de produto interno bruto e de corrente de comércio, como Brasil, China, Índia, etc. – todas meras coadjuvantes neomercantilistas em busca de superávits comerciais no grande mercado.

O real brasileiro, o yuan chinês, a rúpia indiana e outras inutilidades cambiais nem existiriam sem as muletas monetárias e financeiras nomeadas em dólar, euro, iene, libra, franco suíço, e outras poucas moedas conversíveis do exclusivo clube das economias dominantes.

Esta rígida hierarquia monetária e cambial imperialista de uma minoria de economias dominantes detentoras de moeda conversível e uma maioria de economias dominadas detentoras de moedas inconversíveis é parte importante da estrutura de desenvolvimento desigual e combinado que caracteriza acumulação do capital global.

Neste quadro, as consequências são muito diferentes quando um longo e crescente processo inflacionário ocorre nas economias dominantes de modas fortes (conversíveis). O efeito paralisante deste raro e decisivo fato no sistema circulatório global é imediato. E a forma da crise cíclica muda de qualidade e extensão.

Neste momento, dá para ver a olho nu como a permanência por mais de seis meses de um processo de acentuada elevação dos preços, particularmente nos EUA, desorganiza imediatamente os fluxos de comércio internacional e de logística das mercadorias.

As causas econômicas deste atual processo de desorganização do sistema de preços em todo o mundo são as mesmas que promovem as turbulências e interrupções das cadeias globais de abastecimento de mercadorias (microchips semicondutores, alimentos, commodities em geral). Na origem de cada “gargalo de oferta” ou “excesso de demanda” da economia vulgar há um preciso movimento de valor e de preços de produção que se formaliza nestes preços de mercado (ou “ao consumidor”) aqui destacados.

Mais importante ainda: estes atuais movimentos dos preços de mercado não devem ser observado como alguma coisa acidental, solta no ar. Quer dizer, os movimentos deflacionários ou inflacionários dos preços no regime capitalista não são casuais, aleatórios. Não são incertos, como pensa a economia vulgar. Ao contrário, os preços se alternam para cima ou para baixo com certa periodicidade. E sincronicidade.

Os preços das mercadorias, é bom não esquecer, são formas variantes do valor na esfera da circulação do capital. São relacionadas organicamente, portanto, ao seu processo de conjunto da produção e circulação industrial. Esta transformação do valor em preços de produção – destacados corretamente como “preços naturais” por Smith e Ricardo – e preços de mercado é mais didaticamente apresentadas no “O Capital”.

A maior contribuição de Marx e Engels à teoria dos preços e da moeda é a demonstração que, ao contrário do que acreditavam Smith e Ricardo, os preços das mercadorias não coincidem com seus respectivos valores individuais.

Esta teoria da formação dos preços de Marx e Engels pode ser encontrada de maneira mais extensa e concentrada nos diversos volumes do livro 3 (Processo de conjunto da produção e circulação) e do livro 4 (Teorias sobre a Mais-Valia).

Nestes dois livros de O Capital, o aprofundamento da teoria dos preços e como eles variam – ou teoria das crises capitalistas tout court – aparece principalmente nas abundantes abordagens de Marx da teoria da renda fundiária. Marx segue a forma de exposição de Ricardo, embora com conclusões radicalmente diferentes.

Se nas observações da renda fundiária deste último encontramos a sua “teoria dos rendimentos decrescentes”, nas observações de Marx sobre o mesmo objeto encontramos de maneira mais aprofundada – e absolutamente oposta às conclusões de Ricardo – a sua “tendência à queda da taxa de lucro”.

A natureza das modernas crises no centro do debate. Afinal, o problema das crises especificamente capitalistas nada mais é do que um problema de variação dos preços. Marx e Ricardo lutando com a mais elevada fertilidade teórica contra as vulgaridades do catastrofista Malthus, mas com conclusões criativamente diferentes.

Para concluir estas notas marginais ao tema: a natureza das crises periódicas do moderno regime capitalista de produção, tanto em Ricardo quanto em Marx, é mais profundamente explicitada nas suas diferentes análises acerca da propriedade fundiária especificamente capitalista. Mais de dois terços da “economia política dos trabalhadores”, nome dado por Marx e Engels à sua própria teoria, foi em torno da agricultura e desta moderna renda fundiária.

Voltando ao tema propriamente dito: mesmo que os atuais instrumentos de políticas econômicas, monetárias e de intervenção estatal dos epígonos contemporâneos de Malthus (keynesianos e marxistas de Estado) procurem estabelecer uma autonomia absoluta destas formas mutantes dos preços em relação à dinâmica econômica real, a lei do valor acaba se impondo – periodicamente, exatamente naquele ponto cronológico em que a economia mais uma vez se aproxima e ameaça ser envolvida por nova crise geral, ou catastrófica.

Esta periocidade e dinâmica cíclica dos preços é retratada na figura acima do Bureau of Labor Department. Pode-se observar, então, em geral, que o preço de mercado – ou consumer price, na curva acima – apresenta tendência crescentemente deflacionária nas diferentes fases de expansão dos mais recentes ciclos econômicos.

E a tendência inflacionária, igualmente crescente, se apresenta quando se aproximam as diferentes fases de desaceleração e crise dos ciclos industriais. Nestes momentos de desaceleração da valorização do capital (esfera da produção real) o aquecimento máximo da oferta e da demanda por mercadorias (utilidades) coincide com o desvanecimento cíclico do fogo da acumulação do capital.

A eclosão de um período inflacionário exacerbado é determinado pela tentativa prática dos capitalistas e seus governos de abafamento de um corrosivo processo deflacionário da taxa geral de lucro, dos preços, das moedas e, finalmente, da propriedade privada em geral.

Este pêndulo dos preços obedece estritamente a dinâmica dos ciclos de superprodução de capital teorizados por Marx, cujas fases de desaceleração e crise aparecem marcadas pelas colunas cinza na figura acima do BLS.

Assim, depois de subir 6,3% em outubro de 1990, caiu repentinamente para as proximidades de 2,5% em boa parte da longa fase de expansão 1991/2000 do ciclo. A redução da inflação se deu com a superação da economia. E a “estabilidade” dos preços foi possível durante quase dez anos, enquanto a queda da taxa geral de lucro pode ser contida por uma contínua elevação da produtividade do trabalho e ampliação da produção para novas áreas e mercados globais.

A tendência inflacionária ressurge em novo pico (3,4% em outubro 2000) para desabar novamente após o forte choque periódico de 2000/2001. Repete-se o roteiro de alternância pendular dos preços verificado nos ciclo anterior: começando com uma estabilização da “normalidade inflacionária” de 2,5% durante a maior parte da fase de expansão do ciclo seguinte (2002/2008) e explode novamente o pico inflacionário de 5,6% em julho 2008, anunciando o maior choque (2008/2009) ocorrido no pós-guerra.

Agora, o curso da investigação deve se ater às riquíssimas particularidades ocorridas na dinâmica da última fase de expansão (2009/2019). E vislumbrar, finalmente, os desdobramentos mais prováveis da economia global nos próximos e decisivos trimestres.

Constata-se, portanto, que o grau de vulnerabilidade atingido pela economia mundial neste último trimestre de 2021 é assustador. Nestas condições, o gatilho de uma possível explosão de dimensões inéditas no período pós-guerra pode ser acionado até por algum acontecimento fútil, inorgânico ao sistema econômico.

Como se temeu no mercado mundial nesta sexta-feira (26), por exemplo. Bastou um alarme da Organização Mundial de Saúde de surgimento na África do Sul de uma nova “variante de preocupação” do COVID-19, que ninguém ainda sabe exatamente do que se trata, para que as bolsas e demais mercados caíssem pesadamente em todo o mundo.

A Bloomberg News relata que grande parte do mercado considerou irracional a dimensão do “mini pânico” desta Black Friday. Entretanto, para eles a notícia da OMS é terrível, pois, nas suas próprias palavras, “a nova variante da Covid19 pode prejudicar a recuperação econômica e, desta vez, os bancos centrais não terão margem suficiente para agir. Eles não podem combater a inflação e impulsionar o crescimento ao mesmo tempo. Eles têm que escolher.”

Escolha realmente muito difícil. O fato é que a “variante de preocupação” econômica que já atingia níveis insustentáveis nos últimos meses é muito mais letal que a “variante de preocupação” sanitária anunciada nesta sexta-feira pela OMS.